Bericht über die Forum Bundesbank-Veranstaltung der Hauptverwaltung in NRW der Deutschen Bundesbank am 16. November 2023

Großbritannien (GBR)1 hat die Europäische Union (EU) mit Ende der 11-monatigen Übergangsperiode zum 1. Januar 2021 endgültig verlassen. Manche Beobachter sagten der britischen Wirtschaft im Vorfeld schwierige Zeiten voraus und prognostizierten eine hohe Abwanderung von Arbeitsplätzen vom Finanzplatz London in die EU, zum Beispiel nach Frankfurt und Paris. Ist es dazu gekommen? Wie hat sich die britische Wirtschaft seither entwickelt und was sind die weiteren Aussichten für das britische Wirtschaftsmodell post-Brexit und den wichtigen Finanzplatz London?

Auf diese und weitere Fragen ist Johannes Gerling, Repräsentant der Deutschen Bundesbank in London, in seinem Vortrag in der Hauptverwaltung in Nordrhein-Westfalen der Deutschen Bundesbank am 16. November 2023 eingegangen. Das Interesse an dem Thema ist groß, denn die Entwicklung in Großbritannien und London ist sowohl für den Finanzplatz Frankfurt als auch für die nordrhein-westfälische Wirtschaft von großer Bedeutung.

- Struktur der britischen Wirtschaft und Rolle des Finanzsektors

Die Strukturen der britischen und deutschen Volkswirtschaft unterscheiden sich signifikant. Zum besseren Verständnis aktueller Entwicklungen daher zunächst einige Hintergrundinformationen:

- Die britische Volkswirtschaft im Vergleich 2 :

GBR Deutschland (DEU)

Bevölkerung: 66,97 Mio. 84,08 Mio.

BIP 3,07 Bio. $ 4,07 Bio. $

BIP pro Kopf 45.850 $ 48.433 $

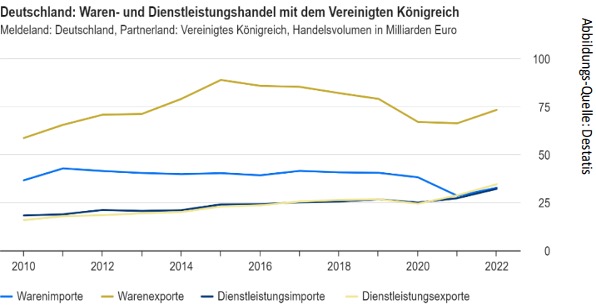

- Die britische Wirtschaft ist deutlich weniger exportorientiert als die deutsche (GBR rd. 31 %, DEU rd. 48 %) 3 und stark vom Dienstleistungssektor geprägt (GBR ca. 80 %, DEU ca. 70 %) 4 – dies zeigt sich besonders im Außenhandel (DEU: klare Dominanz der Warenexporte; GBR: fast ausgeglichenes Verhältnis zwischen Waren- und Dienstleistungsexporten).

- Der Finanzsektor ist für die britische Wirtschaft von besonderer Bedeutung (Anteil an der Wertschöpfung ca. 8 % (z. Vgl.: DEU: ca. 4 %), Arbeitsplätze im Finanzsektor ca. 1,1 Mio., davon 405 Tsd. in London).

- Die EU ist für GBR der mit Abstand wichtigste Handelspartner, allerdings ist der Anteil schon seit Längerem rückläufig (Exporte 42 %, Importe 50 % des Gesamthandels 2022). Einem Defizit im bilateralen Warenhandel mit der EU von 117 Mrd. £ steht ein Überschuss von 25 Mrd. £ im Dienstleistungshandel gegenüber.

- Neuer Rahmen für EU-Handelsbeziehungen

Zwei Abkommen bilden die wesentliche Grundlage für neue Beziehungen zwischen Großbritannien und Nordirland sowie der EU:

- Das Austrittsabkommen regelt vor allem die Rechte und Pflichten, die sich aus der langjährigen Mitgliedschaft Großbritanniens in der EU ergeben, einschließlich der Zahlungen an den EU-Haushalt. Das Nordirland-Protokoll als Teil des Abkommens verhindert eine „harte Grenze“ zwischen Nordirland und der Republik Irland, führte zugleich aber eine neue Zollgrenze zwischen Großbritannien und Nordirland ein. Das Abkommen trat am 01.02.2020 in Kraft und sah eine Übergangsfrist für den Verbleib Großbritanniens im EU-Binnenmarkt bis Ende 2020 vor.

- Das Handels- und Kooperationsabkommen regelt in erster Linie die Handelsbeziehungen und Fischfangquoten, aber auch die Zusammenarbeit in Bereichen wie Strafverfolgung, Justiz und Forschung. Es wurde am 24.12.2020 unterzeichnet und trat am 01.01.2021 in Kraft. Es ermöglicht einen weitgehend zollfreien Warenverkehr, allerdings verhindert es nicht die Entstehung neuer, nichttarifärer Handelshemmnisse (Zollpapiere, Produktsicherheitszertifikate, etc.). Die Personenfreizügigkeit zwischen der EU und Großbritannien besteht nicht mehr.

Das Handels- und Kooperationsabkommen enthält – ähnlich wie andere moderne Freihandelsabkommen auch – im Wesentlichen nur recht allgemeine Vereinbarungen über den Handel mit Dienstleistungen, die kaum über das Niveau der entsprechenden WTO-Standards (Welthandelsorganisation) hinausgehen. Im Bereich der Finanzdienstleistungen wird Großbritannien im Grunde wie jeder andere Drittstaat behandelt. Eine entsprechende Äquivalenzentscheidung der EU, die Grundlage für einen EU-weiten Marktzugang wäre, existiert derzeit nur im Bereich der Zentralen Kontrahenten (Central Counterparties, CCPs)5. Der zwischen der EU und Großbritannien neu etablierte Finanzmarktdialog geht konzeptionell nicht über die Austauschformate der EU u.a. mit den USA und Japan hinaus und entscheidet keine Marktzugangsfragen.

Nach Vollzug des Brexit waren die Beziehungen zunächst stark strapaziert, da sich die britische Regierung weigerte, das mit der EU vereinbarte Nord-Irland-Protokoll, einschließlich neuer Zollkontrollen zwischen Großbritannien und Nordirland vertragsgemäß umzusetzen. Ein wichtiger Schritt zur Normalisierung der Beziehungen zwischen der EU und Großbritannien ist das „Windsor Framework“ aus dem Februar 2023, da es einige der Kernstreitfragen um das Nordirland-Protokoll adressiert:

- Handels- und Zollfragen:

Einrichtung von sog. „Green Lanes“ für Waren, die in Nordirland verbleiben (quasi Abschaffung der Zollkontrollen), Akzeptanz von GBR-Standards für Lebensmittel in Nordirland durch die EU (müssen „not for EU“-Label tragen). Erleichterungen auch für Medikamente. Pakete an Freunde und Familie sowie aus Online-Shops benötigen keine Zollpapiere mehr. Stark vereinfachte Einreise für Haustiere. Spezifische Zollprobleme für Stahl werden ausgeräumt.

- Subventionen und Mehrwertsteuer:

Einschränkung der Mitspracherechte Brüssels bei Subventionen, die Nordirland betreffen. Weitgehende Ausnahme Nordirlands von den EU-Regeln zur Mehrwertsteuer. - Souveränität und Institutionen:

- „Stormont Brake“ erlaubt es Großbritannien, die Anwendung neuer EU-Binnenmarktregeln in Nordirland auszusetzen (EU kann mit „targeted remedial measures“ reagieren).

- Für grenzüberschreitende Finanzdienstleistungen bestehen post-Brexit neue Grundlagen:

- Mit dem Vollzug des Brexit zum 31.12.2020 wurden neue Bedingungen für den Marktzugang in der EU geschaffen. Das EU-weite Passporting ging verloren. Stattdessen gelten Äquivalenzentscheidungen der EU und ein „Flickenteppich“ nationaler Zugangsregelungen.

- Großbritannien gewährte EU-Instituten eine Übergangsfrist von bis zu drei Jahren durch das „Temporary Permissions Regime“ (in einzelnen Bereichen auch länger). Die EU bot keine derartigen Übergangsregelungen für britische Institute an, diese existier(t)en teilweise auf nationaler Ebene in den Mitgliedsstaaten.

- Darüber hinaus wurden weitreichende Sonderbefugnisse für die britischen Aufsichtsbehörden (Temporary Transitional Powers) für bis zu drei Jahre geschaffen, um möglichen Friktionen durch das On-Shoring6 von EU-Vorschriften flexibel begegnen zu können.

Neue Grundlage für den EU-weiten Marktzugang sind die Äquivalenzen, die jedoch keinen gleichwertigen Ersatz für die wegfallenden Passporting-Rechte darstellen. Das EU-Regelwerk sieht insgesamt rd. 40 Unterbereiche vor, in denen EU-weit gültige Äquivalenzentscheidungen getroffen werden können. Viele wichtige Regelungsbereiche sind jedoch nicht abgedeckt, z.B. Kredit- und Versicherungsgeschäfte oder Zahlungsdienste. EU-Entscheidungen über Äquivalenzen obliegen der EU-Kommission und sind unilaterale Ermessensentscheidungen, die im Einklang mit den Prioritäten der EU und den Interessen der EU-Finanzmärkte, ggf. unter Einbeziehung der europäischen Aufsichtsbehörden, getroffen werden und mit einer Frist von 30 Tagen einseitig zurückgenommen werden können.

Bisher ist die EU mit Äquivalenzentscheidungen für Großbritannien sehr zurückhaltend. Derzeit besteht nur eine Äquivalenzentscheidung der EU für Großbritannien, diese gilt für den britischen Regulierungs- und Aufsichtsrahmen für Zentrale Kontrahenten (Central Counterparties, CCPs).

Eine Ende 2024 gemeinsam mit dem Handels- und Kooperationsabkommen getroffene gemeinsame Erklärung von EU und Großbritannien sah die Etablierung eines gemeinsamen Forums zur regulatorischen Zusammenarbeit im Finanzsektor vor. Teile der britischen Boulevardpresse erwarteten Anfang 2021 daher einen nachgelagerten „Brexit Deal for the City“ mit weiteren Entscheidungen zur EU-Äquivalenz. Tatsächlich wurde jedoch nur eine Rahmenvereinbarung über das Format eines rechtlich unverbindlichen Regulierungsdialogs ähnlich dem Dialog zwischen der EU und den USA getroffen, der u.a. den Austausch über aktuelle regulatorische Entwicklungen vorsieht. Die Gewährung von EU-Äquivalenzen hingegen bleibt weiterhin eine unilaterale Entscheidung der EU Kommission. Am 19.10.2023 fand das erste Treffen des neuen Finanzmarktdialogs statt.

Ein weiter strittiges Thema ist der umfangreiche Rückgriff von in der EU ansässigen Finanzinstituten auf britische Finanzmarktinfrastrukturen für das Clearing von Derivaten. Eine befristete EU-Äquivalenz für britische CCPs bestand zunächst bis Mitte 2022. Die Gewährung war notwendig, um die Finanzstabilität zu gewährleisten. Inzwischen erfolgte die Verlängerung bis Mitte 2025. Die Londoner Clearinghäuser LCH Clearnet und ICE Clear Europe werden von der Europäische Wertpapier- und Marktaufsichtsbehörde (ESMA) als „systemrelevant“ (Regulierungskennzahl Tier 2) eingestuft. Damit unterliegen sie direkten Aufsichtsbefugnissen der ESMA und der unmittelbaren Anwendbarkeit der European Market Infrastructure Regulation (EMIR). Die EU-Kommission ist bestrebt, die übermäßige Abhängigkeit der EU von Drittstaaten-CCPs zu reduzieren. Die derzeit in Brüssel verhandelte Reform „EMIR 3.0“ sieht weitere Instrumente zur Reduzierung bestehender Abhängigkeiten vor. Die Zukunft des Derivate-Clearings von EU-Instituten über britische CCPs ist derzeit noch unklar.

- Brexit hinterlässt bereits erste Spuren im britischen Finanzsektor

London wird auch nach dem Brexit ein wichtiges globales Finanzzentrum bleiben. Die City ist nach wie vor unter den Top 3 der global führenden Finanzzentren (hinter New York). Die Konkurrenz der asiatischen Zentren Singapur, Hongkong und Schanghai wird allerdings stärker. In Europa kann London auf seine Stärken bauen: Sprache, geografische Lage, Ballungsraum, Finanzexpertise, globale Rolle des Rechts von England und Wales, attraktive Stadt. Die Bedeutung Londons für die EU dürfte jedoch weiter abnehmen.

Der Brexit hat Schätzungen zufolge bisher schon zur Verlagerung von rd. 7.500 Arbeitsplätzen in die EU geführt – weitere dürften folgen. Vor allem Dublin, Paris, Luxemburg, Frankfurt als Bankenplatz und Amsterdam profitieren von Verlagerungen. In geringerem Umfang gibt es auch neue Niederlassungen von EU-Instituten in Großbritannien.

Außerdem hat der Brexit zur Verlagerung von Finanzaktiva in Höhe von mehr als 1,3 Billionen Pfund geführt. Mit dem Vollzug des Brexit Anfang 2021 hat der Handel in europäischen Aktien London weitgehend verlassen und ist Amsterdam zum wichtigsten europäischen Aktienhandelsplatz geworden. Auch im Derivatehandel hat eine erhebliche Abwanderung von Handelsvolumina aus London an Handelsplätze in der EU und den USA stattgefunden.

Ansatzpunkte zur Stärkung des Finanzstandorts London post-Brexit sind:

- Etablierung Londons als führendes grünes Finanzzentrum.

- Ausbau der Führungsrolle im Bereich FinTech.

- Überprüfung des heimischen Regulierungsrahmens, um die Attraktivität als globales Finanzzentrum zu gewährleisten.

- Gleichzeitig Nutzung der neuen Freiheiten des Brexit, um die Regulierung besser an die Bedürfnisse des heimischen Marktes anzupassen.

- Finanzdiplomatie: Verstärkte Ausrichtung auf Wachstumsmärkte, insbesondere in Asien, angestrebtes Finanzsektorabkommen mit der Schweiz und Versuch, britischen Einfluss in internationalen Gremien zu wahren.

Zum Vergleich: Auch in Deutschland wird die Etablierung als nachhaltiger Finanzplatz und als FinTech-Standort forciert, zum Beispiel von den deutschen Finanzplatzinitiativen (Berlin, Frankfurt, Hamburg, München, NRW und Stuttgart), sowie in Germany Finance gebündelt, der Arbeitsgemeinschaft der deutschen Finanzplätze.

- Aktuelle Entwicklung der britischen Wirtschaft

Neue Handelshemmnisse infolge des Brexit bedeuten für Exporteure und Importeure einen hohen bürokratischen Aufwand insbesondere durch Zollerklärungen und begleitende Dokumentationspflichten. Das belastet vor allem mittelständische Unternehmen. Einige ziehen sich aus bisherigen Geschäften mit europäischen Partnern zurück.

Pandemie und Energiepreiskrise überschatten die Auswirkung des Brexit. Die wirtschaftliche Entwicklung in Großbritannien verhält sich etwa analog zu der in Deutschland. D.h., externe Faktoren wie Pandemie und Energiepreiskrise dominieren die makroökonomische Entwicklung (in DEU und GBR gleichermaßen) und überschatten die makroökonomischen Effekte des Brexit. Auch in Großbritannien brach das Bruttoinlandsprodukt 2020 deutlich ein. Die Erwerbslosenquote stieg 2020/2021 sprunghaft an und hat sich 2021/2022 erholt; sie liegt in Großbritannien weiterhin spürbar höher als in Deutschland.

Ähnlich wie der Euroraum wurde Großbritannien zuletzt von hoher Inflation geplagt. Wesentliche Inflationstreiber waren ähnlich wie im Euroraum insbesondere Störungen der globalen Lieferketten, stark gestiegene Energiepreise, hohe private Ersparnisse während der Pandemie und ein Nachholbedarf beim Konsum. Die Lage auf dem Arbeitsmarkt ist angespannt, in vielen Branchen herrscht Fachkräftemangel. Der starke Anstieg der Inflation hat die Bank of England veranlasst, zwischen Dezember 2021 und August 2023 14 Zinsschritte in Folge vorzunehmen; bei den letzten drei Sitzungen beließ die Bank of England den Leitzins unverändert bei 5,25 %.

Die Inflation zeigt sich in Großbritannien bislang jedoch besonders hartnäckig. Kerninflation und Dienstleistungsinflation – als Indikatoren für den Preisdruck aus der Binnenwirtschaft – liegen deutlich über dem Niveau des Euroraums. Ein wichtiger Grund hierfür sind Friktionen auf dem britischen Arbeitsmarkt:

Der Handel Großbritanniens mit der EU leidet unter dem Brexit. Auch der Handel mit Deutschland entwickelt sich schwach:

Der Handel mit Großbritannien hat für Deutschland an Bedeutung verloren. Laut Destatis war Großbritannien im Jahr 2015 noch der fünftwichtigste Handelspartner Deutschlands im Warenhandel – im Jahr 2022 nur noch auf Platz 11. Allerdings hat Deutschland nach wie vor den drittgrößten Außenhandelsüberschuss mit Großbritannien. Die Interpretation der Handelsdaten wird jedoch durch eine Reihe von Sondereffekten, auch statistischer Art, erschwert.

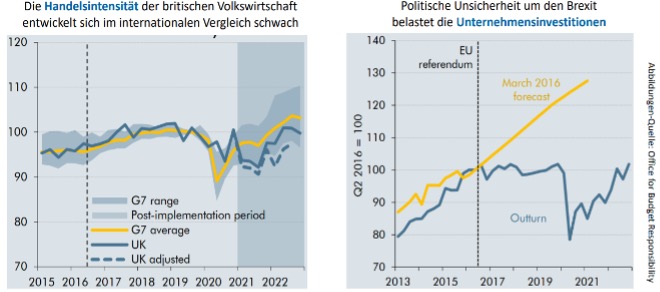

Verringerte Handelsintensität und schwache Unternehmensinvestitionen belasten das Wachstumspotenzial:

Die meisten Studien gehen davon aus, dass der Brexit das Produktionspotenzial der britischen Wirtschaft mittelfristig um etwa 3 bis 5 % verringern wird, im Vergleich zu dem, wo man ohne Brexit wäre. Die Quantifizierung der Effekte ist jedoch nicht einfach, u.a. aufgrund methodischer Brüche und sich überlagernder Faktoren. Die seit Jahren niedrige Investitionsquote dürfte auch längerfristig die Aussichten auf Wettbewerbsfähigkeit und Wachstum beeinträchtigen.

Die Erwartung auf „interessante Handelsabkommen“ und eine Expansion in neue Märkte wurde tendenziell enttäuscht. Neue Abkommen, die nicht auch schon zuvor über die Mitgliedschaft in der EU bestanden, wurden vor allem mit Japan, Australien und Neuseeland geschlossen; die volkswirtschaftlichen Impulse sind überschaubar. Die Verhandlungen mit den USA verzeichnen wenig Fortschritte. Das Verhältnis zu China hat sich anders als erhofft entwickelt. Mit Indien werden Gespräche geführt. Inwieweit es dem teilweise deindustrialisierten Land gelingt, eigene Produktionskapazitäten wieder aufzubauen, bleibt abzuwarten.

Die Migration nach Großbritannien ist auch nach dem Brexit hoch. Über ein Punktesystem für qualifizierte Arbeitskräfte kommen vermehrt nichteuropäische Zuwanderer ins Land. Angesichts des angespannten Arbeitsmarktes ist eine grundlegende Änderung schwierig.

- Fazit dieser Analyse

Die Folgen der Pandemie und der Energiepreiskrise überlagern bislang die Auswirkungen des Brexit auf die britische Wirtschaft. Die Anpassung der Wertschöpfungsketten und der Rückgang des Außenhandels dürften die Produktivitätsentwicklung mittelfristig schwächen. Eine konstruktive Wirtschaftspolitik, einschließlich einer gezielten Arbeitsmarkt- und Migrationspolitik, dürfte weiter an Bedeutung gewinnen. Der Brexit bietet Großbritannien zwar auch Chancen, aber es ist derzeit nicht absehbar, dass diese die Vorteile der EU-Mitgliedschaft aufwiegen können. Die Bedeutung Londons als globales Finanzzentrum ist für die EU abnehmend.

Die Frankfurter Allgemeine Zeitung (FAZ) sah in einem Artikel am 25. November 2023 „Ein gespaltenes Verhältnis (Großbritanniens) zur Globalisierung. Großbritanniens Politik schwankt zwischen Öffnung und Abgrenzung. In der Handelspolitik geht es seit dem Brexit nur in kleinen Schritten voran.“

Längerfristig und angesichts der geopolitischen Herausforderungen besteht jedoch die Chance einer Wiederbelebung der Wirtschaftsbeziehungen zwischen der EU und Großbritannien auf der Grundlage vieler gemeinsamer Werte.

1 In diesem Beitrag wird der Einfachheit halber von Großbritannien gesprochen. Bekanntlich bilden England, Schottland und Wales Großbritannien sowie Großbritannien und Nordirland zusammen das Vereinigte Königreich = United Kingdom (UK).

2 Quelle: Daten der Weltbank für 2022.

3 Exporte gemessen am Bruttoinlandsprodukt (BIP). Quellen: Office for National Statistics und Destatis, Deutsche Bundesbank; 2019 vor Effekten von Pandemie und Vollzug des Brexit.

4 Beiträge zur Bruttowertschöpfung 2019. Quellen: Office for National Statistics und Destatis.

5 CCPs treten als Finanzmarktinfrastrukturen zwischen die ursprünglichen Gegenparteien eines Finanzmarktgeschäfts und ersetzen diese. Sie übernehmen das Ausfallrisiko und leisten damit einen wesentlichen Beitrag zu Risikosteuerung und Effizienz.

6 On-Shoring hier = kurzfristige Übertragung von zuvor über EU-Recht geregelten Vorschriften ins britische Recht.

(FOTO: Auftaktveranstaltung FINANZPLATZ DEUTSCHLAND-INITIATIVE der Börsenzeitung am 13.09.2023 mit Hubertus Väth, H.-Joachim Plessentin, Hans-Jürgen Walter, Markus Hill)

Kurzinterview (LinkedIn – „FINANZPLATZ FRANKFURT AM MAIN-GRUPPE“)

„FINANZPLATZ FRANKFURT: Welche Herausforderungen sehen Sie für den Finanzplatz Frankfurt im kommenden Jahr?

Plessentin: Die geopolitischen Entwicklungen sowie die wirtschaftlichen und finanzwirtschaftlichen Rahmenbedingungen werden auch im Jahr 2024 Auswirkungen auf den Finanzplatz Frankfurt haben. Frankfurt steht im Wettbewerb mit Finanzplätzen wie London und Paris. Die Stärkung des Finanzplatzes und die Finanzierung der nachhaltigen, klimaneutralen und digitalen Transformation sind von zentraler Bedeutung.

FINANZPLATZ FRANKFURT: Was haben Sie von der Auftaktveranstaltung von Fin-Connect-NRW am 18.12.2023 mitgenommen?

Plessentin: Die Finanzplatzinitiative Fin-Connect-NRW geht 2024 in die Skalierungsphase. Die neue Geschäftsstelle hat ein schlüssiges Konzept vorgelegt, wie das Finanzökosystem ausgebaut und die konkrete Umsetzung von Transformationsprozessen und deren Finanzierung intensiviert werden sollen. Wichtig für diesen Prozess sind auch die neuen Facharbeitskreise.

FINANZPLATZ FRANKFURT: Germany Finance: Welche Impulse werden zur Stärkung des Finanzplatzes Deutschland und der Transformationsfinanzierung 2024 gegeben?

Plessentin: Die Sprecherrolle von Germany Finance, der Arbeitsgemeinschaft der deutschen Finanzplätze, geht ab Januar turnusgemäß für ein Jahr an Fin-Connect-NRW über. Es ist sicherlich geplant, dass Germany Finance im Jahr 2024 eine neue Studie zur Transformationsfinanzierung in Auftrag gibt. Inwieweit Beteiligungen an internationalen und nationalen Präsentationen vorgesehen sind, bleibt abzuwarten.

Den Kolleginnen und Kollegen des Finanzplatzes Deutschland und der Gruppe wünsche ich ein gutes, erfolgreiches Jahr 2024!“

Verwandte Beiträge: